O que são ME ou Micro Empresas?

Microempresa (ME) é um porte de empresa, ou seja, uma classificação de seu tamanho.

ME, ou Microempresa, é o pequeno negócio ou a pessoa jurídica (CNPJ) que tem como principal característica o faturamento bruto anual de até R$ 360 mil. Além disso, as microempresas possuem até

19 colaboradores na indústria e até 9 colaboradores para comércios e prestadores de serviço e é considerada um porte empresarial.

Exemplos de Microempresas

Podemos citar como exemplos:

- Pequenos escritórios de contabilidade

- Pequenos estúdios de podcast

- Lanchonetes ou outros pequenos negócios

Vantagens das microempresas

Facilidade de Abertura e Menor Burocracia

O processo de abertura e registro de uma microempresa costuma ser mais simples e menos burocrático do que para empresas de maior porte.

Uma característica muito importante das microempresas, e que acaba sendo uma grande vantagem, é o fato delas se enquadrarem na Lei Geral das Microempresas e Empresas de Pequeno Porte. Graças a essa legislação, que foi instituída em 2006 com o objetivo de regulamentar as atividades, as Microempresas (ME) e Empresas de Pequeno Porte (EPP) são protegidas e até mesmo favorecidas de modo a usufruir de certas importantes vantagens, como pagar menos impostos e redução das obrigações trabalhistas, dispensadas de recolher o INSS patronal.

Custo Inicial Reduzido

Os custos iniciais para abrir uma microempresa tendem a ser menores, o que pode ser ideal para quem está começando com um orçamento mais limitado.

Benefícios fiscais: poder entrar no Simples Nacional ou tributar sobre o lucro

Em muitos países, microempresas podem se beneficiar de regimes fiscais simplificados, como o Simples Nacional no Brasil, que oferece alíquotas reduzidas e um processo de pagamento de impostos mais descomplicado. A tributação incide sobre a receita bruta sem necessidade de fazer registros

de todas as atividades da empresa

O Simples Nacional foi instituído com o objetivo de simplificar o pagamento da carga tributária de Microempresas (ME) e Empresas de Pequeno Porte (EPP). Nesse regime as alíquotas variam de acordo com o faturamento da empresa e as atividades econômicas desempenhadas. Os percentuais vão de 4% a 33%. A menos que você opera em margens extremamente pequenas (como um atacadista) sempre vale a pena integrar o Simples Nacional.

A tributação do Simples Nacional abrange oito impostos diferentes (IRPJ, CSLL, PIS/Pasep, Cofins, IPI, ICMS, ISS e CPP) e o recolhimento dessa carga tributária é feito mensalmente por meio do DAS, o Documento de Arrecadação do Simples Nacional.

Acesso a Financiamentos e Incentivos

Algumas microempresas podem se qualificar para linhas de crédito específicas e incentivos governamentais que visam apoiar pequenos empreendedores. Microempresas podem participar de licitação mesmo com as obrigações em atraso e se o valor proposto for até 7% acima da concorrência ela vence a licitação.

Desvantagens das microempresas

Dificuldades de Escala

Com menos recursos e capacidade de produção, é mais desafiador para uma microempresa alcançar economias de escala.

Capacidade Limitada de Marketing e publicidade

Microempresas podem ter orçamentos reduzidos para marketing e publicidade, o que pode limitar sua

capacidade de alcançar novos clientes e expandir sua presença no mercado.

Problemas de gestão e processos

A gestão em microempresas pode ser sobrecarregada com diversas funções, o que pode levar a problemas na administração e na eficiência operacional.

Dificuldades na atração e retenção de talentos

Oferecer salários e benefícios competitivos pode ser um desafio, o que pode dificultar a contratação e retenção de funcionários qualificados.

Tributação sobre a Receita Bruta

Os impostos das microempresas, optantes pelo Simples Nacional, são calculados sobre o lucro bruto, e embora isso facilite a apuração e a desburocratização, é uma desvantagem quando a empresa não tem lucro ou apresente prejuízo no período.

Não há compensação nos impostos

A ME, optante do Simples Nacional, não pode usar créditos de impostos, pagos na aquisição de matéria prima e insumos.

Lei que enquadra a microempresa

A Lei Complementar nº 123/2006 diz em respeito a microempresas.

Definição

Art. 3º Para os efeitos desta Lei Complementar, consideram-se microempresas ou empresas de pequeno porte, a sociedade empresária, a sociedade simples, a empresa individual de responsabilidade limitada e o empresário, devidamente registrados no Registro de Empresas Mercantis ou no Registro Civil de Pessoas Jurídicas, conforme o caso, desde que:

I - no caso da microempresa, aufira, em cada ano-calendário, receita bruta igual ou inferior a R$ 360.000,00 (trezentos e sessenta mil reais); e

II - no caso da empresa de pequeno porte, aufira, em cada ano-calendário, receita bruta superior a R$ 360.000,00 (trezentos e sessenta mil reais) e igual ou inferior a R$ 4.800.000,00 (Quatro milhões e oitocentos mil reais).

Das obrigações trabalhistas

Art. 51. As microempresas e as empresas de pequeno porte são dispensadas:

I - da afixação de Quadro de Trabalho em suas dependências;

II - da anotação das férias dos empregados nos respectivos livros ou fichas de registro;

III - de empregar e matricular seus aprendizes nos cursos dos Serviços Nacionais de Aprendizagem;

IV - da posse do livro intitulado “Inspeção do Trabalho”; e

V - de comunicar ao Ministério do Trabalho e Emprego a concessão de

férias coletivas.

Art. 52. O disposto no art. 51 desta Lei Complementar não dispensa as microempresas e as empresas de pequeno porte dos seguintes procedimentos:

I - anotações na Carteira de Trabalho e Previdência Social - CTPS;

II - arquivamento dos documentos comprobatórios de cumprimento das obrigações trabalhistas e previdenciárias, enquanto não prescreverem essas obrigações;

III - apresentação da Guia de Recolhimento do Fundo de Garantia do Tempo de Serviço e Informações à Previdência Social – GFIP;

IV - apresentação das Relações Anuais de Empregados e da Relação Anual de Informações Sociais - RAIS e do Cadastro Geral de Empregados e Desempregados - CAGED.

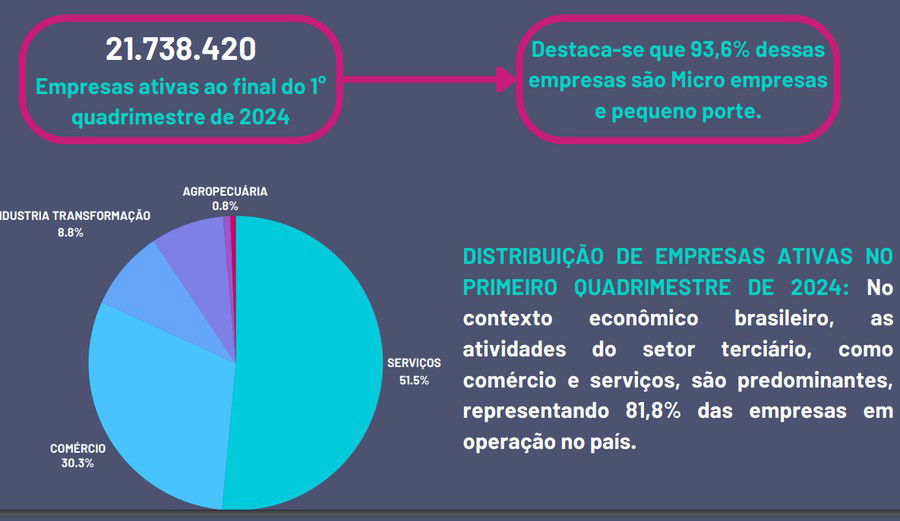

Dados gerais

Áreas de concentração

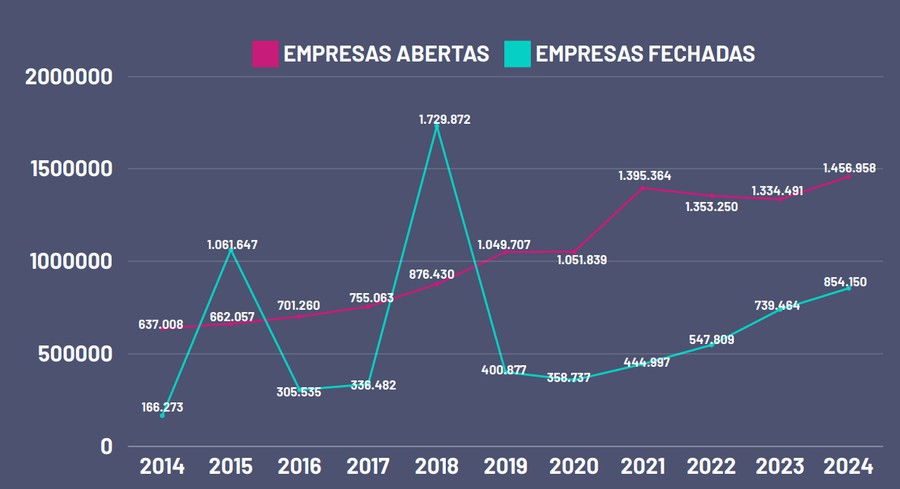

Abertura e fechamento de empresas ao longo dos anos

Abertura e fechamento de empresas por Região no Brasil

Abertura e fechamento de empresas por Estado no Brasil

— Comentários 0

, Reações 1

Seja o primeiro a comentar