Em que pese as normas brasileiras, no mundo inteiro a escrituração contábil possui um conceito que não era amplamente utilizado no Brasil: o valor justo. A melhor definição de valor justo é o valor que as partes de uma negociação, independentes, aceitam realizar uma transação, sem favorecimentos.

O valor justo é importante para se entender que estas partes são livres em uma negociação. Essas partes fazem um acordo ao realizar a transação de forma voluntária. Não há favorecimentos porque como as partes negociam algum bem, elas somente negociam se quiserem, e, em tese, se todas as partes ficarem satisfeitas.

Em um balanço sem o conceito do valor justo, os bens somente depreciam, perdendo valor ao longo do tempo. Investimentos no mercado financeiro estagnariam, pois não variariam ao longo do tempo – podendo inclusive ficar desvalorizados. E o mundo real não funciona dessa forma.

Quando falamos de ativos financeiros o conceito de valor justo é ainda mais importante, pois uma entidade pode ficar com esses ativos por tempo considerável, sem negociá-los. E durante esse período eles podem sofrer variações substanciais em seu valor.

A lei n. 6404/1973 não possuía um tratamento que respondesse de maneira adequada a isso. Se uma entidade adquirisse ativos financeiros no valor de R$ 1 milhão, e eles tivessem uma taxa de 10% ao ano, em um ano este ativo seria de R$ 1,1 milhão. Mas e se houvesse uma surpreendente valorização destes ativos e o seu valor justo fosse de, digamos, R$ 1,5 milhão?

Por outro lado, trazer o conceito do valor justo exige, quando ocorrem mudanças de valor, uma contrapartida. Por exemplo, quando uma empresa vende seu estoque de R$ 1.000,00 por R$ 1.500,00, e teve despesas de R$ 200,00, houve lucro de R$ 300,00, certo? Se este lucro ficar na empresa, ele ficará no patrimônio líquido.

E quando há uma valorização de um ativo? Ou a desvalorização? Em que parte do balanço isso deve ser registrado?

Valor presente no Patrimônio

O Ajuste a Valor Presente (AVP) é um cálculo utilizado para demonstrar o valor atual de um bem ou operação na escrituração contábil, no momento da sua publicação, respeitando a obrigação foi criada em 2007, pela Lei 11.638/2007 e as diversas normas publicadas ao longo dos anos.

Esta adaptação serve para mostrar aos investidores e ao mercado o valor atual de bens e dívidas da empresa.

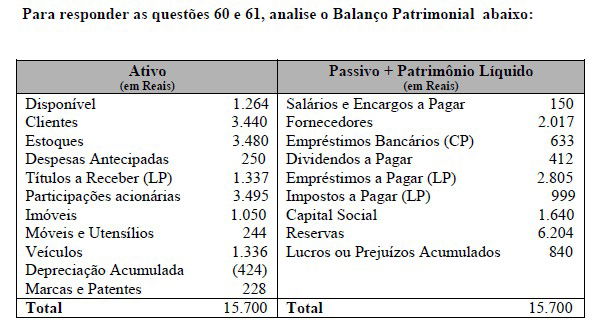

Segundo a CVM, devem ser ajustados a valor presente os seguintes itens de um balanço:

- As informações do ativo permanente;

- Estoques e almoxarifados;

- Investimentos temporários em ouro e ações;

- Despesas antecipadas e os resultados de exercícios futuros; e

- Direitos e obrigações a serem saldados em bens e/ou serviços.

O valor presente é utilizado para atualizar o valor do dinheiro no tempo, considerando inflação, juros e desvalorização da moeda, por exemplo. Além disso, são consideradas as incertezas que envolvem tanto os ativos quanto os passivos do negócio. Tanto é que quando trata-se de entrada e saída de dinheiro, efetivamente, que envolvam juros implícitos ou explícitos embutidos, é preciso fazer o Ajuste a Valor Presente.

Valor justo no Patrimônio

O tratamento dos ajustes a valor justo com a conta ajustes de avaliação patrimonial ocorre em 3 situações mais comuns na contabilidade brasileira: nos instrumentos financeiros e patrimoniais que a entidade possui em seu poder (debêntures, ações, recebíveis, títulos e outros), propriedade para investimento, e ativos utilizados pela entidade sob contratos de arrendamento operacional ou mercantil.

Como isso ocorre? Observem o caso de um investimento a valor justo. Para exemplificar, uma sociedade “A” possui um investimento que é de 100 mil, com rendimento de juros de 10% ao ano. Ocorre que ao final do período o investimento sofreu uma valorização de 30%, chegando ao valor de 130 mil.

Como a sociedade “A” vai registrar isso? Ela vai aumentar o valor do investimento de 100 mil para 130 mil. Só que esse recurso saiu de algum lugar, e esse valor a mais deve ser registrado do outro lado do balanço (o lado dos recursos). Então passa a existir uma conta no patrimônio líquido, a conta de ajustes de avaliação patrimonial – onde vai ser registrada essa diferença da valorização do investimento.

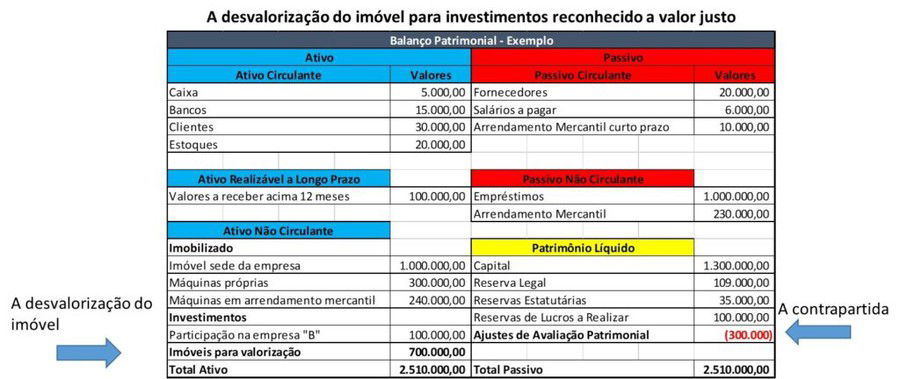

Um segundo exemplo pode ser feito a partir da mensuração e avaliação de uma propriedade para investimento. Uma propriedade para investimento é uma propriedade que a entidade não utiliza em suas atividades operacionais – ela geralmente é mantida com o objetivo de um investimento: ela é mantida para uma valorização e venda futura, que pode ocorrer em breve, ou pode levar alguns exercícios (anos). Enquanto essa propriedade para investimento ficar sob o controle da entidade, e estiver mensurada a valor justo, eventuais valorizações e desvalorizações deverão ser mensuradas no ativo, com suas respectivas contrapartidas na conta ajustes de avaliação patrimonial.

Um exemplo disso ocorre quando uma entidade tem sob sua propriedade ou controle um prédio de escritórios de 5 andares. Esse prédio foi comprado com o objetivo de vendê-lo em uma eventual valorização. Se ele foi adquirido por R$ 1 milhão, e houve uma desvalorização de R$ 300 mil, ele deverá ter seu valor diminuído no ativo para R$ 700 mil – ao mesmo tempo a conta ajustes de avaliação patrimonial deverá ser devedora (diminuir) em R$ 300 mil.

Notem que quando se fala em ativo, o mesmo pode ser da empresa ou não – e por esse motivo se fala em propriedade ou controle. Mas pode haver controle sem propriedade?

Sim, pois um bem pode ser utilizado por uma entidade sem que a propriedade seja efetivamente dela. Há contratos de arrendamento, que pode ser operacional (simples aluguel) ou financeiro (um aluguel que dá ao comprador a possibilidade de executar a opção de compra ao final do contrato). Em transações desse tipo, o objeto transacionado pode ser um imóvel, uma máquina, etc., mas o controle do bem fica com a parte que usa o bem, o arrendatário. E da mesma forma que nos exemplos anteriores, qualquer flutuação no valor justo do bem gera a necessidade de se levar os reflexos destas variações para a conta ajustes de avaliação patrimonial. Neste terceiro exemplo, ocorre a valorização de R$ 60 mil nas máquinas que estão sob arrendamento mercantil. Observem que o financiamento não muda: o que muda é o valor justo do bem – e isso deverá ser refletido na conta ajustes de avaliação patrimonial.

Depreciação

A depreciação é a despesa antecipada mais relevante pelo fato de os valores envolvidos serem significativos. Ela diz respeito ao reconhecimento de que o uso e o transcorrer do tempo podem reduzir a capacidade de geração de riqueza dos ativos permanentes.

Desta forma, a depreciação é a forma de alocar o valor de um bem utilizado nas atividades da empresa para a Demonstração de

Resultado como despesa.

Considere o caso de um computador. Com o passar do tempo uma série de fatores, como o desenvolvimento tecnológico, reduz sua capacidade produtiva. Manter o computador na contabilidade de uma entidade como ativo pelo valor que foi adquirido não é

coerente. A depreciação permite que se reconheça esta perda de produtividade.

Para o cálculo da depreciação em geral, necessitamos dos seguintes cálculos:

X estima-se a vida útil do ativo em meses ou anos;

X determina-se a possibilidade de existir um valor no final desta vida útil, que recebe o nome de valor residual; e

X calcula-se o valor da depreciação mensal com base nas informações obtidas anteriormente.

O tratamento contábil é um pouco diferente das demais despesas antecipadas em razão da relevância da depreciação. Vamos considerar um exemplo de um computador que foi adquirido por R$ 3.100,00. Neste momento é feito o lançamento correspondendo à compra do ativo:

Ocorre a saída de R$ 3.100,00 do CAIXA e a entrada de R$ 3.100,00 em "Computador".

Agora suponha que este computador terá uma vida útil de cinco anos, ou 60 meses, e que ao final deste prazo estima-se revendê-lo por R$ 100,00, ou seja, o valor residual é de R$ 100,00. A última etapa é calcular a depreciação mensal através da seguinte fórmula:

\[ \text{Depreciação mensal} = \frac{\text{Valor de Compra - Valor Residual}}{\text{Vida útil em meses}} \]

\[ \text{Depreciação mensal} = \frac{3100 - 100}{60} = \text{50} \]

Isto significa que a cada mês devemos fazer um lançamento de ajuste para reduzir o valor do ativo computador em R$ 50,00. Fazendo este procedimento, ao final de 60 meses o valor do computador no balanço terá reduzido em R$ 3 mil, restando somente o valor residual de R$ 100,00.

Ocorre a saída de R$ 50,00 de "Depreciação acumulada" e a entrada de R$ 50,00 em "Despesa de depreciação".

Observe que o lançamento a crédito da depreciação é diferente das demais despesas antecipadas, já que não é feito diretamente creditando em Computador, e sim em Depreciação Acumulada. Como a cada mês é feito o lançamento da depreciação, a cada mês a Depreciação Acumulada será acrescida em R$ 50,00. Este valor representa 1,61% do valor de R$ 3.100,00, que representa a taxa de depreciação de Computador.

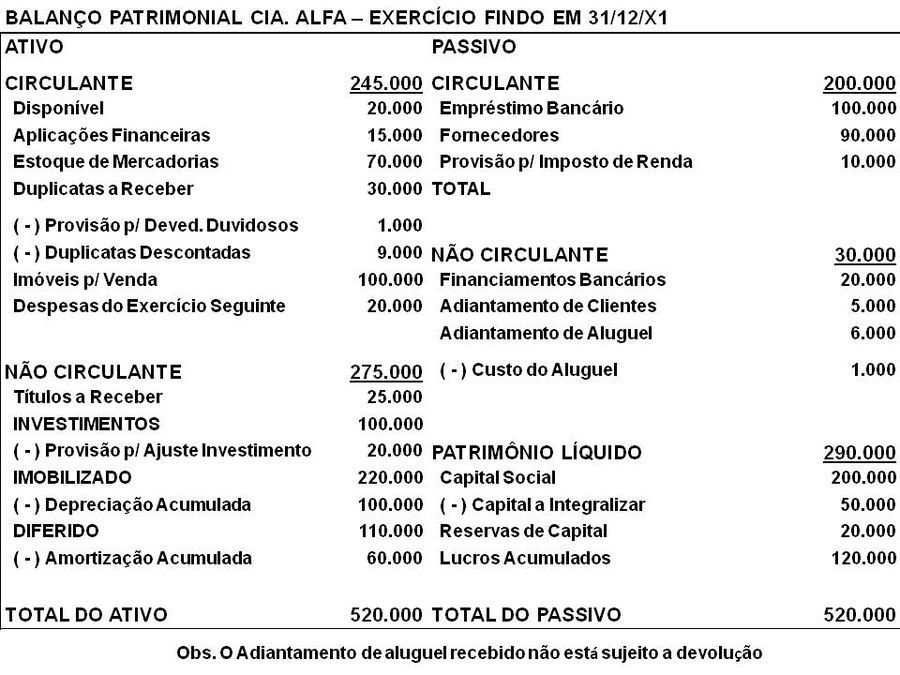

Como depreciação aparece no Balanço Patrimonial

A depreciação é redutora de ativo. O lançamento da depreciação é:

Crédito: Ativo Imobilizado

Débito: Despesa com Depreciação no Resultado

A depreciação logo afeta o resultado do período afetando posteriormente o valor do lucro acumulado. Ela logo "zera" o resultado do período e transporta esse resultado para o Patrimônio Líquido. Caso o lucro for menos que a despesa por depreciação, irá ser transportado um "prejuízos acumulados" no balanço. Quando a empresa não opera e gera só depreciação e despesas, isso vai tudo para o resultado, mesmo que dê prejuízo no final.

Exercícios

1) (Fundação Getúlio Vargas - FGV - 2023) Em 01/01/X0, um hospital do setor público adquiriu um veículo por R$50.000 para usar como ambulância. O hospital estimou que usuaria a ambulância durante 3 anos e depois a venderia por R$20.000. Em 31/12/X0, após contabilizar a despesa de depreciação, o hospital revisou o valor residual da ambulância e verificou que ela poderia ser vendida por R$40.000 ao final de sua vida útil. Assinale a opção que indica a despesa de depreciação da ambulância em 31/12/X1.

A) Zero.

B) R$5.000.

C) R$10.000.

D) R$20.000.

E) R$25.000.

2) (Centro de Seleção e de Promoção de Eventos UnB - CESPE CEBRASPE - 2022) A depreciação será interrompida quando o ativo for retirado temporariamente de uso. Certo ou Errado?

3) (Fundação Carlos Chagas - FCC - 2022) Uma entidade pública recebeu do fornecedor, em 01/09/2021, um veículo novo adquirido por R$ 72.000,00. Nesta mesma data, o veículo foi colocado em uso pela entidade e a sua vida útil e o seu valor residual foram estimados, respectivamente, em 6 anos e R$ 7.200,00. Para o registro contábil da depreciação do veículo referente ao mês de setembro de 2021, calculada pelo método das cotas constantes, a entidade efetuou, no Plano de Contas Aplicado ao Setor Público, um lançamento à

A) crédito em conta contábil pertencente à classe 1 pelo valor de R$ 900,00.

B) débito em conta contábil pertencente à classe 1 pelo valor de R$ 1.000,00.

C) débito em conta contábil pertencente à classe 3 pelo valor de R$ 1.000,00.

D) crédito em conta contábil pertencente à classe 3 pelo valor de R$ 900,00.

E) débito em conta contábil pertencente à classe 4 pelo valor de R$ 1.000,00.

4) (Fundação Getúlio Vargas - FGV - 2022) Uma entidade pública adquiriu um equipamento em 01/07/20x0 para uso em uma unidade de saúde. O valor do equipamento foi de R$ 345.000,00, para pagamento em três parcelas vencíveis em 60, 90 e 120 dias, respectivamente. O valor do equipamento à vista seria de R$ 300.000,00. A entidade adota a política de depreciação pelo método das cotas constantes e estimou uma vida útil de doze anos para o equipamento, com valor residual de R$ 15.000,00. A partir das informações do texto 1 e das disposições do MCASP acerca de Procedimentos Contábeis Patrimoniais, o valor da cota anual de depreciação do equipamento equivale a:

A) R$ 23.750,00;

B) R$ 25.000,00;

C) R$ 26.875,00;

D) R$ 27.500,00;

E) R$ 28.750,00.

5) (Fundação de Apoioao Desenvolvimento Unicentro - FAU UNICENTRO - 2022) Suponha que uma Empresa Pública tenha adquirido uma máquina para a utilização no asfaltamento das ruas da cidade. O equipamento foi adquirido no dia 02/03/2021 pela quantia de R$ 660.000,00 e já entrou em operação no dia seguinte. O valor residual da máquina, após sua vida útil, é de R$ 120.000,00. A vida útil estimada da máquina é de 10 (dez) anos. Assinale o valor líquido do bem na contabilidade da Empresa Pública, descontada a depreciação acumulada, na data de 31/12/2021:

A) R$ 485.000,00.

B) R$ 495.000,00.

C) R$ 605.000,00.

D) R$ 615.000,00.

E) R$ 630.000,00.

6) (Fundação de Apoioao Desenvolvimento Unicentro - FAU UNICENTRO - 2022) No dia 01/07/2021, a Prefeitura Municipal adquiriu um veículo para uso da Secretaria Municipal de Obras. O valor pago pelo bem foi de R $ 600.000,00. O veículo entrou em uso no mesmo dia em que foi adquirido. A vida útil do bem foi calculada em 05 (cinco) anos e a forma de cálculo da sua depreciação é através do método linear, ou seja, o valor da depreciação é uniforme em toda a sua vida útil. O valor residual deste bem ao final da vida útil foi estimado em R$ 240.000,00. Considerando os dados apresentados, assinale o valor líquido contábil do referido bem no balancete elaborado em 31/05/2022:

A) R$ 250.000,00.

B) R$ 294.000,00.

C) R$ 330.000,00.

D) R$ 490.000,00.

E) R$ 534.000,00.

Gabarito

1) A

2) Errado

3) A

4) A

5) D

6) E

— Comentários 0

, Reações 1

Seja o primeiro a comentar