Este artigo toma como base o estudo de Braga 2011 "Avaliação da liquidez das empresas através da análise da demonstração de fluxos de caixa".

Compreender o ciclo financeiro de sua empresa é um dos principais passos para garantir que suas finanças sejam sustentáveis e por isso as métricas para analisar o fluxo de caixa são tão importantes.

Ainda que compreender que seu fluxo de caixa é positivo, porque possui mais dinheiro entrando do que saindo, essa é somente uma análise superficial que pode indicar que você possui uma boa saúde financeira.

Existem mais nuances de análise, como as métricas de fluxo de caixa e os principais indicadores de desempenho (KPIs), que ajudam empresários e empreendedores a garantir que uma empresa realmente terá recursos em caixa para pagar contas e permitir o crescimento do negócio.

Sobre os indicadores mais importantes

Da mesma forma que as demais demonstrações, a DFC serve de base para cálculo de muitos indicadores financeiros. As medidas mais importantes encontram-se dispostas em quatro categorias distintas, conforme mostram os quadros seguintes. Nesse sentido, cada categoria pretende atender a um dos quatro objetivos mencionados pelo SFAS Nº 95 para a DFC.

Na elaboração desses indicadores, o valor do fluxo líquido de caixa gerado pelas operações (FCO) exclui as transações não usuais.

Indicadores de Cobertura de Caixa

No que concerne à primeira categoria, os quocientes de cobertura possibilitam a avaliação da liquidez do empreendimento. O índice de cobertura de juros com caixa deveria complementar o indicador de cobertura de juros tradicional.

Cobertura de Juros com Caixa

\[\frac{\text{FCO}}{\text{Juros}}\]

Cobertura de Dívidas com Caixa

\[\frac{\text{FCO}}{\text{exigível}}\]

Cobertura de Dividendos com Caixa

\[\frac{\text{FCO}}{\text{Dividendos totais}}\]

Indicadores de Qualidade do Resultado

A segunda categoria corresponde aos indicadores de qualidade do resultado. Uma modalidade desse grupo consiste na qualidade caixa das vendas, que mede a proporção das receitas de vendas.

Qualidade das vendas

\[\frac{\text{Fluxo de Caixa de Vendas}}{\text{Receita Líquida}}\]

Qualidade do Resultado

\[\frac{\text{Fluxo de Caixa Líquido de Operacional}}{\text{Resultado Operacional}}\]

Indicadores de Dispêndios de Capital

A terceira categoria abrange as medidas de dispêndios de capital.

Aquisições de Capital

\[\frac{\text{Fluxo de Caixa Líquido de Operacional}}{\text{Fluxo de Caixa Líquido de Investimentos}}\]

Investimento / Financiamento

\[\frac{\text{Fluxo de Caixa Líquido de Investimentos}}{\text{Fluxo de Caixa Líquido de Financiamentos}}\]

Indicadores de Retornos do Fluxo de Caixa

A quarta categoria abrange os indicadores de fluxo de caixa por ação e retorno sobre o investimento.

Fluxo de Caixa por ação

Calcula-se o fluxo de caixa por ação como o caixa disponível aos acionistas ordinários.

\[\frac{\text{FCO}}{\text{Quantidade de ações ordinárias}}\]

Retorno do Caixa sobre os Ativos

\[\frac{\text{FCO}}{\text{Ativos Totais}}\]

Retorno sobre Passivo e Patrimônio Líquido

\[\frac{\text{FCO}}{\text{Patrimônio Líquido + Passivo Não Circulante}}\]

Retorno sobre Patrimônio Líquido

\[\frac{\text{FCO}}{\text{Patrimônio Líquido}}\]

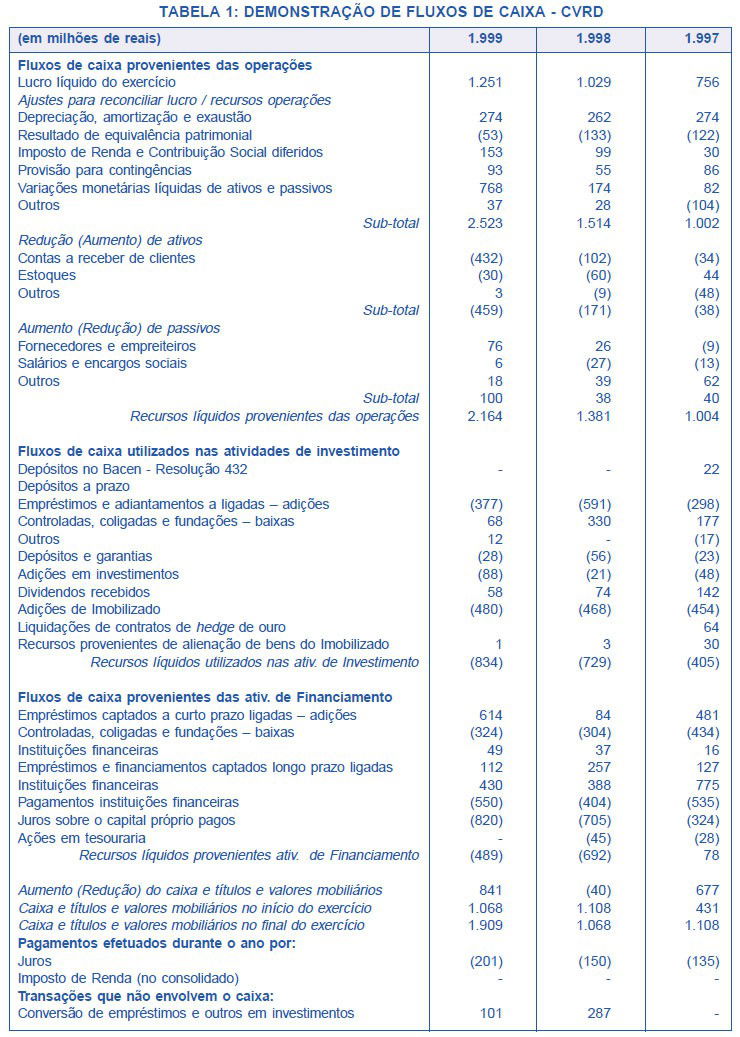

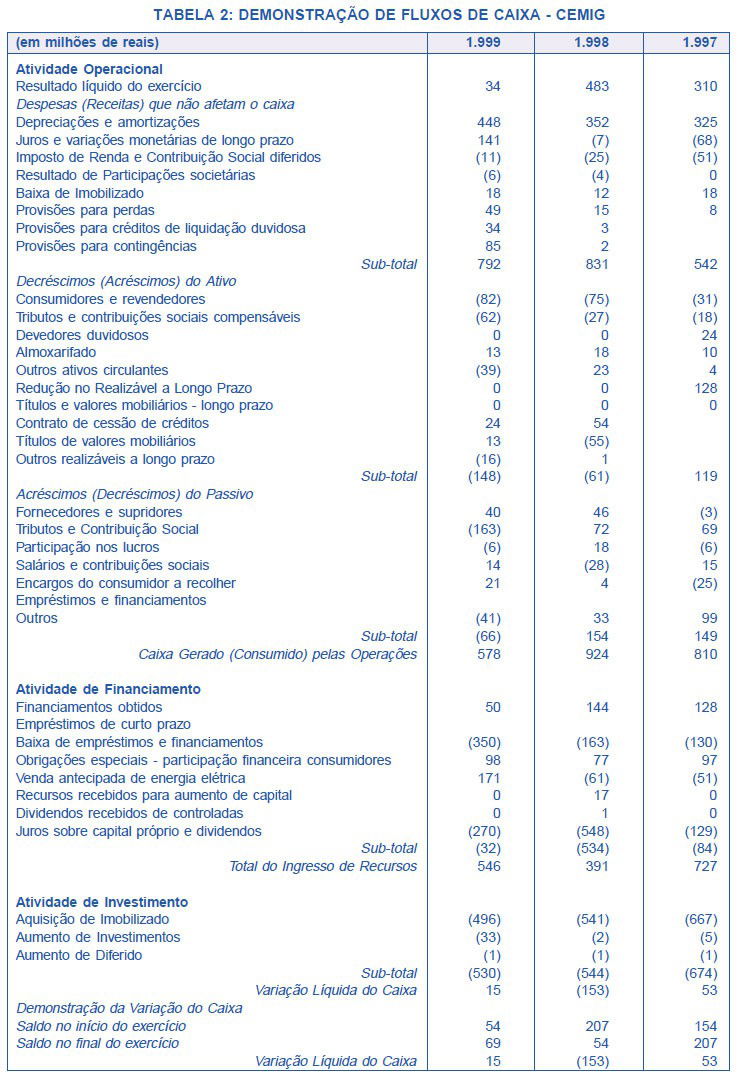

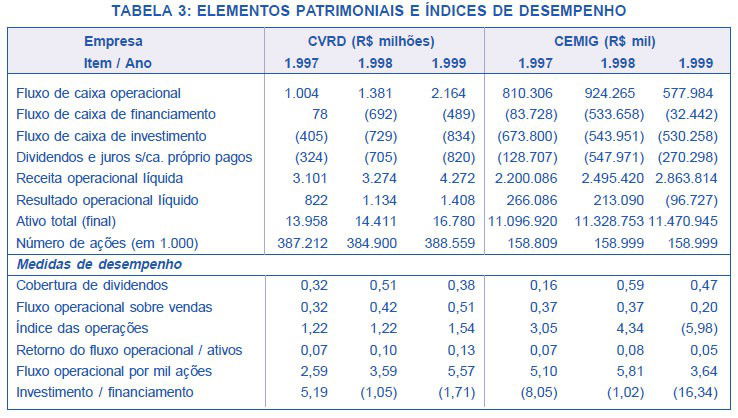

Exemplo com Vale e CEMIG

A CVRD aumentou sua geração de fluxos de caixa das atividades operacionais no período 1997-99, o que significa que essas atividades contribuíram para a elevação dos níveis de solvência dos negócios da empresa. Já a CEMIG revelou em 1999 declínio na geração de caixa por suas operações. Curiosamente, as atividades de financiamento de ambas consumiram caixa (saída líquida), exceto em 1997 para a CVRD, ocasião em que houve sua geração (entrada líquida). Uma variação significativa ocorreu para a CEMIG, cuja saída líquida dessas atividades cresceu mais de seis vezes de 1997 para 1998, fato explicado pelo expressivo aumento dos pagamentos de dividendos e juros sobre o capital próprio aos acionistas. As saídas líquidas de caixa das atividades de investimento foram sempre presentes, porém enquanto a CVRD as elevou, a CEMIG as reduziu no período.

A CVRD evidenciou em 1997 um índice de fluxos de caixa de investimento sobre financiamento de 5,19, o que quer dizer que os fluxos de caixa usados para investimentos foram mais de cinco vezes superiores àqueles obtidos das atividades de financiamento. No outro ano, e nos dois para a outra companhia, o quociente não adicionou nenhuma informação, uma vez que existiram saídas líquidas das atividades de financiamento (denominador), ao invés de entradas. Só há sentido em sua interpretação quando entradas de financiamento financiam saídas de investimento.

Em termos aparentes não houve necessidade em elevar o nível de endividamento, uma vez que as operações geraram montantes bastante satisfatórios de disponibilidades. Esse excedente financiou as atividades de investimento (as parcelas não cobertas pelas atividades de financiamento), além de proporcionarem um substancial encaixe em tesouraria.

O quociente de cobertura de dividendos - que incluiu também os pagamentos de juros sobre o capital próprio no numerador - assumiu uma tendência crescente para ambas as organizações no período 1997-1998, mas reverteu essa tendência no ano seguinte.

Já o quociente fluxo operacional sobre vendas, que mede a qualidade-caixa da receita operacional líquida (o grau de conversibilidade das vendas líquidas em disponibilidades), assumiu tendência de crescimento para a CVRD, e estabilidade seguida de declínio para a CEMIG. Para esta última, em 1999 algo como apenas 20% das vendas se convertem em caixa. A medida fluxo operacional sobre resultado operacional permaneceu de início estável em 1,22 para a CVRD, e depois se elevou. Porém cresceu e depois despencou para a CEMIG, fato causado pela presença de prejuízo operacional líquido em 1999.

O retorno do caixa operacional sobre os ativos totais se mostrou relativamente estável para as empresas nos três anos. A maior taxa, de 13% (0,13), foi verificada para a CVRD em 1999: a base total de investimento da empresa (ativo total) proporcionou um retorno de 13% em disponibilidades. Além disso, o fluxo de caixa operacional por ação foi apurado numa base de mil ações, a mesma utilizada pelas duas na divulgação de seus lucros por ação. Assim, ambas evidenciaram tendências de crescimento dessa medida no período 1997-1998, que se explica pela forte geração de caixa das respectivas operações: embora haja aumentado o número de ações em circulação, o aumento dos FCO foram mais que proporcionais. Não obstante, enquanto a CVRD revelou índice surpreendente em 1999, a CEMIG exibiu sua pior medida da série.

Referência bibliográfica

1. Braga R, Marques JAV da C. Avaliação da liquidez das empresas através da análise da demonstração de fluxos de caixa. Rev contab finanç [Internet]. 2001Jan;12(25):06–23. Available from: https://doi.org/10.1590/S1519-70772001000100001

— Comentários 0

, Reações 1

Seja o primeiro a comentar